2016 中国SaaS创业者运营情况调查报告

12月19日-12月23日,我在崔牛会进行了一场关于SaaS内部运营情况的调查。比起更为宏大的外部环境、投资、热点方向等,这场调查是关于SaaS创业者是如何理解运营和接下来2017年的信心。

数据量提交并不多。部分原因可能是数据比较难以获取。早期的SaaS创业者,可能更在意新客户的获取、现金流水、合同额、客户数量等,在精细化运营方面投入精力较少,面对比较难以回答的问题就放弃了;另外部分原因可能是这个调查对于明年的公司运营关系不大,也不愿意贡献数据。

在目前观察国外的竞争环境看来,有两个几乎为真的断言:

1、几乎所有的软件都是SaaS的;

2、几乎没有无用的SaaS。

软件在生产活动中扮演最为重要的角色,只要能够发现需求或者创造需求,总有一个分类存在。有许多软件在创造之初并不存在分类,比如Slack,但这并不影响其价值呈现。这也是国外投资者判断SaaS的逻辑——更多的看MRR/CAC/LTV/Churn等与SaaS业务特征相关的数字,而不是去判断、预测;或者对模式进行追逐。

这份调查的目的也在于此。通过追踪重要的SaaS指标,抹去模式、客户、团队、分类带来的干扰,帮助创业者更好地理解SaaS业务的表现。

问卷地址位于 https://im.jinshuju.com/f/o5YvP9 如果愿意,你可以持续提供数据。如果发现数据有较大的出入我会更新这份报告。目前这份报告的数据来源限于12月26日上午9点之前。

关注“牛透社”微信公众号(Neuters),了解关注更多行业资讯、干货分享!

关注“牛透社”微信公众号(Neuters),了解关注更多行业资讯、干货分享!

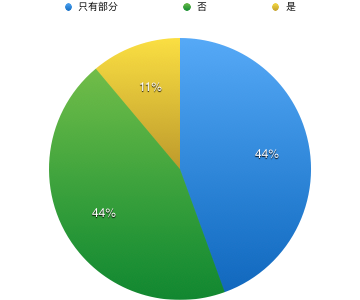

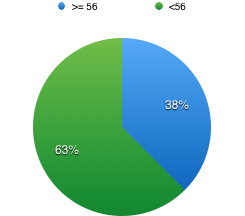

Q1: 公司全职员工数目前收集到的数据中,最多为140人,最少为17人,平均56人,中位数(MEDIAN)为33人。大部分的SaaS团队仍然规模较小,规模能够说明很多——比如客户规模,成本规模/营收规模,解决问题的规模。考虑到SaaS在市场的接受度,这个数据并不意外。结合崔牛会前段时间发布的报告,大量的创业者可能挤入了同一个赛道,瓜分尚未成熟的市场,可能也是导致规模较小的原因。

图:SaaS公司员工数量比例。单位:人

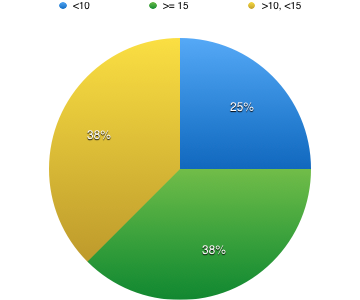

Q2: 2016年确认收入预计许多创业者将合同额误认为确认收入。实际上,这部分说的是MRR或者财务上的确认收入。客户花1.2万买了一年的SaaS服务,每月的确认收入为1.2万/12个月=1000块,收入应该逐月确认。这是国家税务机构认可的方式,也是衡量SaaS营收的唯一方式。当然如果产品/服务组合比较复杂,比如一份合同中既包含标准SaaS服务,也包含一次为期两天的培训,则培训部分可以在培训发生的时候立即计入确认收入。 理解这一点很重要——并不仅仅是从财务角度来说。创业者喜欢说最大的那个数字——比如本月流水贡献,每个月新的大客户数量等等。到了春节前后,大客户数量和流水显著减少,创业者认为这是正常的,但其实不是。如果以MRR的观点来看,春节带来的低谷会被前面数个月的辛勤劳动抹平,不会那么显著。另外,MRR的一点点增加是获取大量新客户的成果(或者Upsell的结果),一点点减少可能折射到客户的流失。一个成熟的SaaS营收结构中,来自老客户的MRR贡献应该占大较大比例。 收集到的数据中,2016年收入最多的为2000万,最少为50万。参考Q1的员工数量,人均的收入贡献(算法:收入/员工数量)最多为29万,最少为1万,平均为15万,中位数为14万。作为参考,2013年数据:Salesforce/Workday/Tableau人均收入贡献约为$100K。

图:SaaS公司人均收入贡献比例。单位:万

Q3: 确认收入中,服务性收入占比SaaS在部署阶段往往伴随着服务——比如初始的安装配置,集成,员工培训等等。目前收到的数据中,大部分公司的收入都不同程度的含有服务收入。服务作为增加客户价值、增强服务粘性的方式,是一个很好的实践。然而注意到年收入较大的公司平均服务占比反而较少,服务收入所占据的高额服务成本是需要考虑的问题。在收入规模较小的时候,通过服务锁定客户优化产品是一项战略投入,而在做大之后,要不断通过优化产品来实现较少的服务投入,进而服务更多的客户,减少服务成本。

图:服务性收入的占比分布

Q4: 相比2015年,确认收入的增长%录得的数据中,绝大多数都实现了100%的增长;增长超过100%的公司中,大部分都实现了200%甚至更多的增长。这也符合SaaS早期的状态——一旦开始做营收,在收入的前几年,应该是几倍的增长。从2017年来看,增长的态势应该还会继续。

Q5:2016年收入中,来自老客户的收入占比%不论是增长超过200%的公司,还是只有60%的公司,来自老客户的收入占比都只占一小部分。这个数据与Q4是相对应的——即增长来自于客户规模的扩大。从另外一个侧面证明了SaaS处于机会极好的早期。这个平均值是30%——即来自老客户的收入占比应该低于30%。 在收集到的数据中,有一些老客户收入占比超过50%的公司,出现了负增长——收入还不如2015年。如果你的公司,来自老客户的收入占比超过50%,并且收入增幅没有到达100%,说明在获取新客户方面,你已经落后于同伴了。

Q6: 2016年,销售策略主要靠

图:销售渠道占比

SaaS主要有三种销售手段:通过内部销售(比如电话、邮件营销等)、网上自销售和现场销售。通过上图可以发现,现场销售和混合销售占据了大部分的销售渠道。可以预测的是销售成本是很高的,除非带来的客户价值很高,否则利润贡献可能非常令人沮丧。事实似乎也是如此。在目前所知的挂牌新三板的SaaS公司中,营收过亿的公司往往有着庞大的销售团队,客单价也非常高。Q7: 主要目标客户

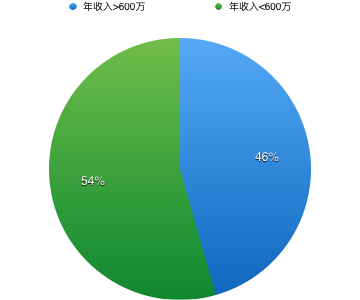

图:SaaS公司目标客户比例分布

获得数据中,超过一半的SaaS公司将大企业客户作为他们的目标客户。结合Q6关于销售渠道的数据,可以了解到现场销售和混合销售是最主要的销售方式。下面的Q8也更好的解释了大企业对于营收贡献的影响。Q8:平均每个客户的收入贡献大客户的优势在此处显得淋漓尽致。简单的说,大客户的收入贡献是十万级的;中小是万级别的;而小微企业和个人是千级别的。

图:客户对收入的年平均贡献。单位:元

大客户战略是否一定适合你?大部分创业者在VC的支持下,都会毫不犹豫的回答「是的」。然而我的观点是「不一定」。如果产品的形态不太可能卖到高价,比如聊天软件,OA/协作软件等,想要卖到高价需要面对内外的双重压力。对外而言,如何让客户相信价值真的有那么多;对内而言,使劲琢磨对得起高价的功能特性也可能会超出现有团队的能力。 当然我也充分理解当前的市场环境。在软件使用者尚且无法体会软件的价值并且为之付费的时候,寻找大客户或许是正确且唯一的选择。Q9: 平均每获得一块钱收入的获客成本这不是简单的获客成本,更是关于获客效率。比如今年获得了1000万收入,其中销售+市场(工资+销售费用+市场费用)占了700万,则这个数字就是 700/1000=0.7, 意味着每获得1块钱收入,其中7毛是花在获客上了。 获得数据中,平均值为0.46,最大为1(即收入的每一块都用于获取新客户)。

图:客户规模对应的获客效率。单位:元

在客户的分布上,大客户显著的需要更高的投入,每获得一块钱的营收需要投入0.64元;而小微企业只需要0.07。Q10: 全年销售:市场费用占比这个问题的本意,是想得到在获客方面销售与市场的权重。大于1意味着销售占比较大,小于1意味着市场费用占比较大。遗憾的是可能这个问题没问好,许多数字填写并不正确,结论不具备参考性。从部分填写正确的数字中,可以得到一个事实:大部分企业在销售上的投入远远大于市场的投入。 参考Q8,我的个人观点是在当前市场局面下,SaaS企业需要比之前更加关注市场表现,否则一定会面临来自于既得利益的挑战,或者陷入到功能战中,这一点对于赢得大客户越发的重要。然而如果能在市场方面宣传和推广你的产品的新的价值点,并站在这个制高点上,你将避开那些竞争点,获得独一无二的属于你自己的优势。对于整个SaaS产业而言,也是极好的——你在扩大整个蛋糕,而不是找到一块蛋糕以为别人不会来争抢。

Q11:平均每个销售人员年贡献销售收入这个数字与客户企业属性有很大关系。下图可以看到,对于大企业客户,每个销售平均年销售贡献达到175万;对于中小企业则为26万。对于小微企业中,销售的存在可能没什么意义。

图:针对不同客户规模,每个销售人员年销售额贡献。单位:万元

销售策略在这里起到很大的作用。大企业客户固然令人羡慕,但成单周期长、难以获得好的销售、成单风险大、机会成本高、对收入影响非常大等,许多初入SaaS的创业者都是受够了仰人鼻息的日子才开始做中小企业。而中小企业的虽然有成单周期短的优势,但销售人员绩效一般(发了工资和奖金就不剩什么了)、竞争激烈等。至于面向小微企业和个人的,需要面对客户三心二意和极低的转换成本,产品压力会比较大。没有最好的策略,只有最适合的。 要注意到这三者是很难兼容的,尤其在早期。不同的客户有不同的销售体系和话术。Q12:获客成本回收周期大部分企业都能在12个月内收回成本。考虑到数据样本中大企业客户较多,对于中小微这个数字可能会更加保守一些。

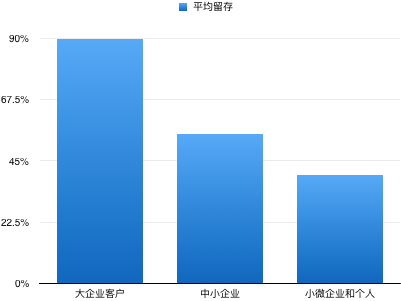

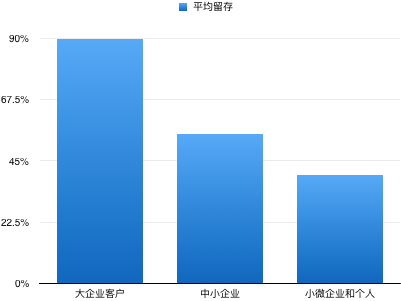

Q13:客户年平均留存再一次,在客户规模上表现出了极大的分化。所谓付费越多则越忠诚。

图:客户规模对应的年留存百分比

面向大企业客户的企业,客户年留存高达90%。中小企业则为55%,而面向小微企业和个人的,则40%都不到。 给SaaS企业的启示是,如果能够收费,则一定要收费;如果有高低两个选项,则想办法往高付费那个方向前进。这并不是说要做一个只要钱的混蛋——而是通过高付费的杠杆,找到高价值的用户,进而提供高价值的服务。把时间花在不够忠诚的客户身上,对于供需双方都是不负责任的——不花钱的客户以为自己提的需求都是对的,软件厂商害怕失去这种虚妄的爱而持续妥协。Q14: 公司是否有专门的客户成功团队?只有一半的公司都建立了客户成功团队。客户成功团队的主要职责就是帮助客户获得成功。注意,不是让客户满意。满意是一个相当主观的指标——我甚至悲观的认为,我们都无法让身边的人满意,怎么可能让远在天边的客户满意。帮助客户获得成功,理解客户的业务流,让自己的产品在客户的业务流中发挥要么赚钱要么省钱的作用。(参考我之前的SaaS第一公式R=f(Y,X) ) 客户成功团队的职责包括新用户导入(on boarding)、培训、工单解答、大客户管理、最佳案例整理和推广等。它是常规客服团队的超集,需要刻意的招聘、培训和反复试错才可能得到一个好的团队。客户成功团队需要对客户留存负责,并对一部分的转化负责。

Q15:公司是否建立SLA服务指标体系?当系统出问题宕机;或者被DDoS;或者因为云服务不靠谱导致产品服务不可用;各种状况出现,现在我看到的情况是都是创始人出来背锅。公司内部呢?从获得的数据看来,只有10%的公司有内部的SLA服务指标体系。这意味着除了老板之外,有一个完整的体系来支撑整个团队达到服务指标。它最关注的是可用性,不论是99.99%还是99.9%,需要有从运维到开发到市场到客服的完整的反应和奖惩体系。 只有10%的公司做到了这一点。随着公司规模的扩大,它很可能决定你的企业能走多远。当然,在早期的时候,做这些看起来是浪费。但对于许多关键系统应用比如交易、数据抓取,即便是0.01%的系统宕机可能是不可接受的。这意味着从第一天,这个体系就应该存在。

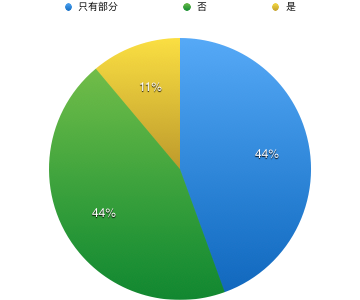

Q16:是否建立针对SaaS特征的数据运营支撑体系?SaaS特征的数据运营体系,不是财务那三张表,而是一种更为严格的基于SaaS Metrics的运营方式。它关注的是MRR, CAC, LTV, Churn等SaaS关键数据。

图:SaaS企业在数据运营支撑体系建设的分布

11%的公司有这个体系——但实际上我觉得会比这个比例更少。绝大公司都没有这个体系,大部分公司可能只关注那些令人兴奋的数字——注册用户、现金流水等这些对SaaS运营帮助不大的数字。 SaaS的客户规模是惊人的。常规的企业数十个大客户就能够撑起来像样的业务了,但SaaS客户成百上千。光靠大脑记忆而缺乏数据化运营的策略和手段,必然难以走远。2017年对于成长中的SaaS创业者,这是一条必须要走的学习之路。Q17: 作为老板,你觉得最大的业务挑战在于毫不意外的,获取新用户是大部分老板的挑战。常规的获取用户的方式越来越失效,流量也越来越贵。获取新客户将是越发艰难的挑战。

图:SaaS创业者的业务挑战分布

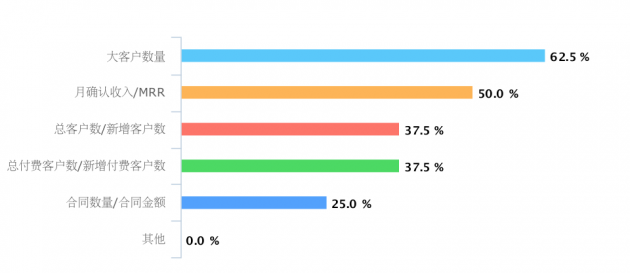

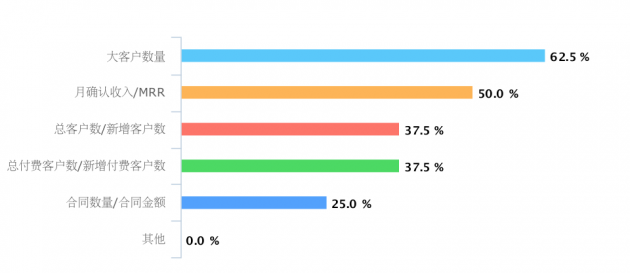

不过,参考Q10,创业者们并没有意识到市场的重要性。只是在销售的时候发现新客户不足,才意识到获客是个挑战。但遗憾的是并没有转化到市场活动中。Q18: 作为老板,你最看重的指标是

图:创业者最看重的运营指标

大部分老板看中的是大客户的数量。这是很自然的一个选择——根据前面的分析,大客户几乎不流失(90%的留存),收入贡献也很高。其次关注的是财务确认收入。Q19: 当前竞争环境下,对2017年的经营信心令人高兴的是,大部分创业者对2017表现出了强劲的信心。满分10分的情况下,创业者的平均分是8分。根据已经收集的这些数据和我自己走访的情况看来,2017年将是不同凡响的一年。只要不犯致命的错误,2017年对于许多SaaS创业者将充满了机遇。

作者:牛透社特约撰稿人 陈金洲

关注公众号:拾黑(shiheibook)了解更多

[广告]赞助链接:

四季很好,只要有你,文娱排行榜:https://www.yaopaiming.com/

让资讯触达的更精准有趣:https://www.0xu.cn/

关注网络尖刀微信公众号

关注网络尖刀微信公众号随时掌握互联网精彩

赞助链接

排名

热点

搜索指数

- 1 中共中央召开党外人士座谈会 7904896

- 2 日本附近海域发生7.5级地震 7808018

- 3 日本气象厅发布海啸警报 7711803

- 4 全国首艘氢电拖轮作业亮点多 7617991

- 5 课本上明太祖画像换了 7523047

- 6 高铁商务座一擦全是黑印 12306回应 7426751

- 7 净网:网民造谣汽车造成8杀被查处 7333562

- 8 最高13万元一只!实验猴价格暴涨 7236863

- 9 1岁多女童吊环上“开挂” 7139645

- 10 “人造太阳”何以照进现实 7047940

牛透社

牛透社