京东利润暴涨近100%,疫情难阻复苏之路丨智氪

封面来源|视觉中国

11月18日美股盘前,京东发布2022年三季度财报。财报显示,2022Q3,京东营收2435亿元,同比增长11.4%;Non-GAAP净利润100亿元,同比增长98%,环比增长54%,达到近几个季度以来的最高水平,远超市场预期的71.2亿元。

亮眼的财务数据,助推京东美股盘前股价一度涨近5%。

整体来看,在收入持续增长的基础上,京东凭借降本增效进一步实现了利润端的大幅增长。与此同时,截至2022年9月30日止12个月,京东的年度活跃用户数达5.883亿,同比增加6.5%,在互联网流量红利见顶的大背景下,用户保持增长实属不易。

财务综述

财务综述

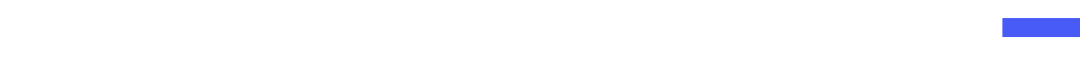

2022年前三季度,京东实现营业收入7507.9亿元,同比增长11%,营收同比与H1基本持平。京东在2022Q3单季实现收入2435亿元,同比增长11.4%,环比下降9%,与市场预期基本一致。

收入结构方面,京东的收入主要来自于京东零售、京东物流、新业务这三大业务。其中,京东零售是收入支柱,该业务在本季度实现收入2119.23亿元,收入占比录得87%;第二大业务京东物流同期收入357.71亿元,收入占比录得14.7%。总体来看,京东的收入结构在近年来总体保持稳定,各个业务的收入占比只发生细微的调整。

从趋势上看,三大核心业务收入增长均在2022Q3有所修复。京东零售、京东物流两大业务的收入同比增速均有较Q2有较大提升;同时,包括京东产发、京喜、海外业务、技术创新在内的新业务的收入同比下降幅度较Q2有所收窄。

京东的营收情况与单季度营收结构

京东的营收情况与单季度营收结构

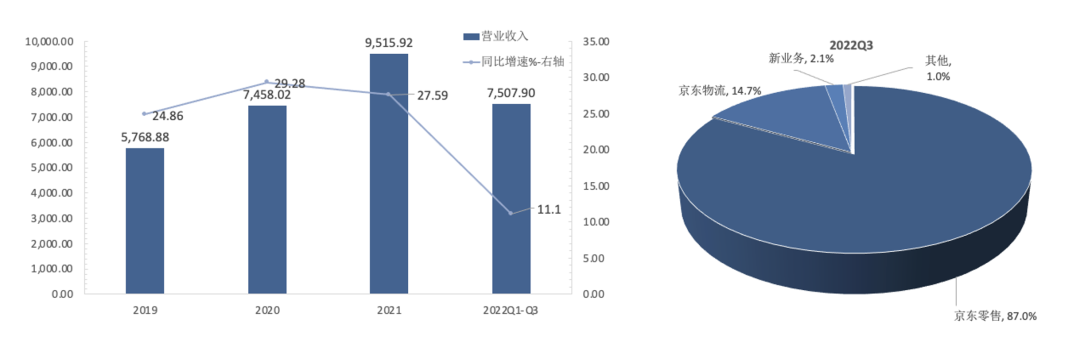

盈利能力方面,京东2019Q4-2022Q3间的单季毛利率中枢在14.14%,总体较为稳定。2022Q3,京东毛利率录得14.87%,同比提升0.65pct,环比提升1.46pct,主要系公司减少了用户补贴。

京东的毛利率情况

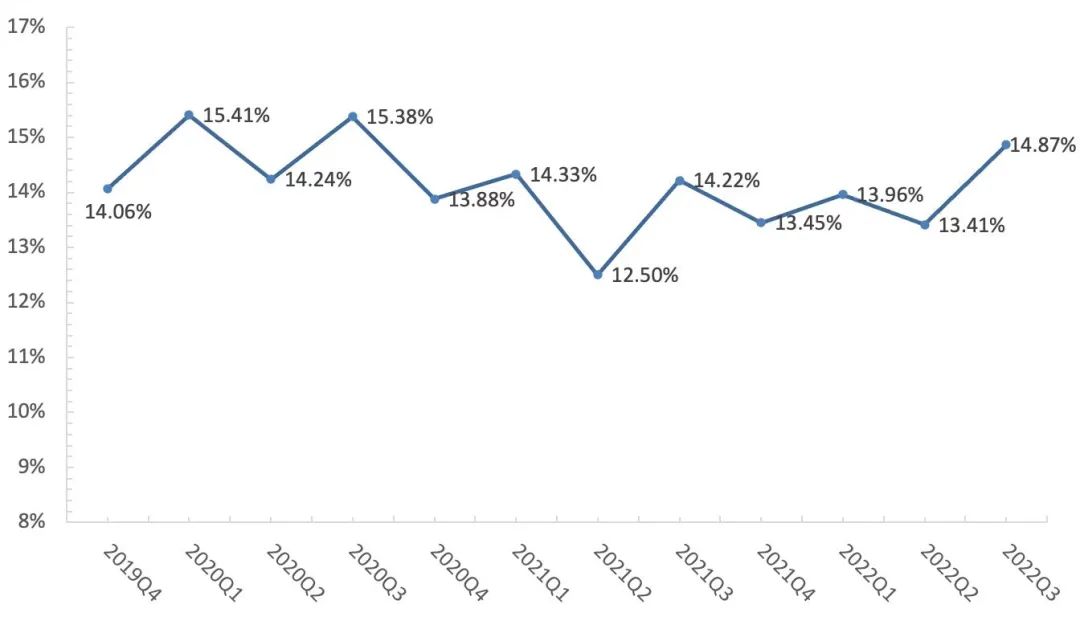

京东的毛利率情况费用方面,在降本增效的驱动下,京东期间费用支出总额的增速(包括履约开支、营销开支、研发开支、一般行政开支等)在2022Q3开始同比由正转负,同期期间费用率录得11.79%,同比下降1.52pct,环比下降0.22pct。

期间费用率自2021Q4起持续下降,一般行政开支在2022Q3同比下降14.8%至26亿元,营销开支同比下降2.2%至76亿元,降本增效成效显著。而履约开支和研发开支均有小幅增长,履约费用率的上升与宏观背景相关,即主要是受到了快消品占比提升,与防疫成本上升影响。

京东的费用支出情况

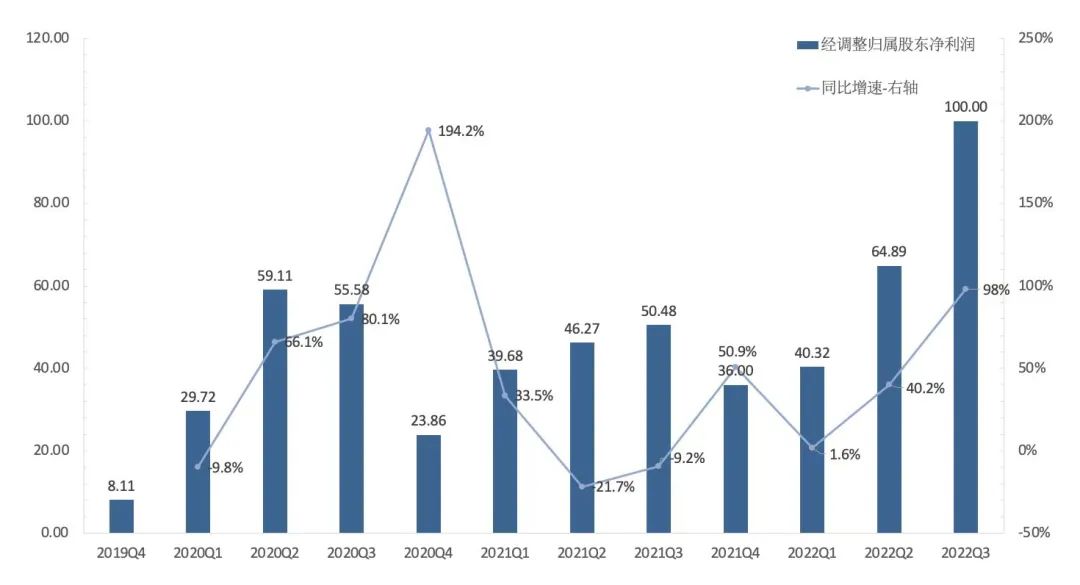

京东的费用支出情况利润方面,随着毛利率有所上调、期间费用持续缩减,京东在2022Q3的经营利润为87亿元,同比增长234.6%,环比增长132.3%。同期Non-GAAP经调整的归属股东净利润录得100亿元,同比增长98%,环比增长54%,来到近几个季度以来的最高水平,远超市场预期。

从趋势上看,与期间费用率的变化趋势一致,京东的Non-GAAP经调整的归属股东净利润同比增长自2021Q4起不断提速,截至9月底,同比增速已连续扩大两个季度。考虑到今年以来的经济环境、疫情等因素,2022Q3经调整的归属股东净利润同比增长扩大超市场预期。

京东的利润情况

京东的利润情况 财报要点解读

财报要点解读

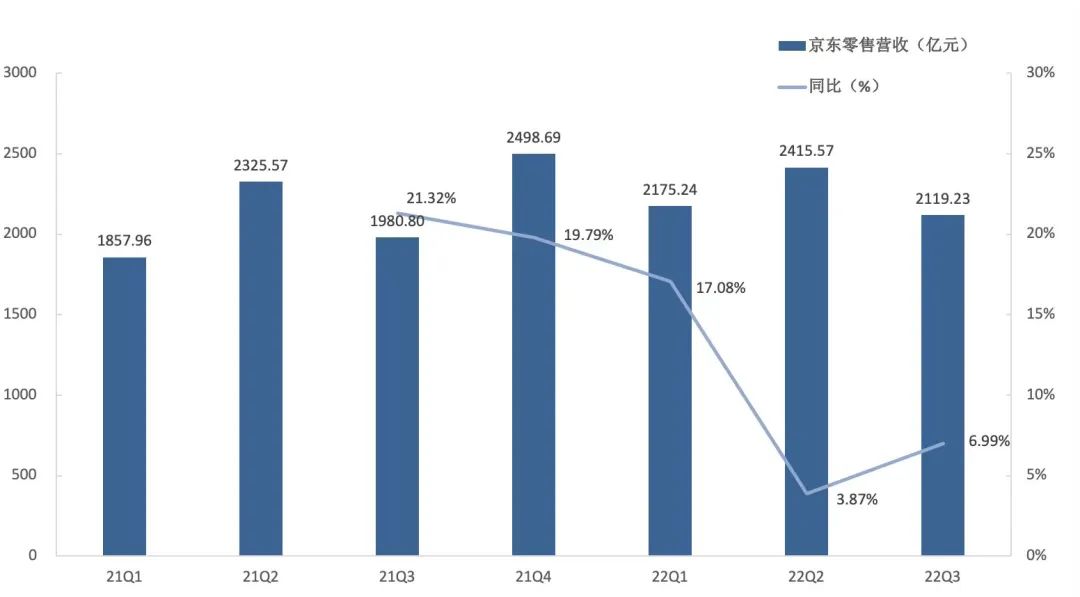

京东零售:苹果和华为新机发布提振3C消费

本季度,京东零售业务实现收入2119.23亿元,同比增长6.99%。随着第三季度疫情冲击减弱,零售业务同比较前一季度有小幅提速。

京东零售业务营收情况

京东零售业务营收情况结构上,京东零售业务主要包括中国的自营业务(电子产品及家电、日用百货)、平台业务及广告服务。自营业务中,电子产品及家用电器商品实现收入1192.84亿元,同比增长7.58%;日用百货商品实现收入777.43亿元,同比增长3.48%;平台及广告服务实现收入189.54亿元,同比增长13%。

本季度,在消费需求回暖及9月苹果和华为等新机发布对数码3C品类的提振下,3C类电子产品依然支撑京东零售业务的基本盘。同时,8月以来京东再次升级以旧换新服务,支持手机、电脑数码、家电等跨品类以旧换新。京东成为行业里首个同时支持跨品类及多件以旧换新的平台,通过优化用户体验来提升用户黏性与对平台的认可度。

盈利能力方面,京东零售业务在2022Q3的经营利润率为5.1%,同比上升1.1pct。季度内,京东零售搭建线下零售实体店,线上自营店引进高端品牌,线上品牌矩阵得以升级。因此,高端品牌带来的高利润率在一定程度上拓宽了京东的利润空间,在商业价值提升的同时,京东的品牌价值与行业地位也得以凸显。

具体来看,全国首家线下京东自营Apple授权店JD Ehome于9月在北京正式开业,这是京东与Apple品牌的合作首次从线上自营拓展到线下自营,也是Apple品牌近五年首次将国内市场级别最高的APR资质授予线上零售渠道。

线上自营店方面,季度内,随着LVMH集团旗下顶级时尚品牌FENDI芬迪入驻,京东成为首家与LVMH集团旗下九大顶级时尚品牌全面合作的企业。同时,Max Mara、Roger Vivier等高端品牌也纷纷入驻京东,芭比波朗、莱珀妮等大牌美妆的入驻,进一步扩充了京东的高端美妆品牌矩阵。

京东物流:德邦并表,同比增速扩大

本季度,京东物流业务实现收入357.71亿元,同比增长38.92%。2022Q3同比涨幅明显扩大,主要系第三季度疫情影响弱化,物流行业大幅恢复,以及首次与德邦股份的并表增厚收入。

京东物流业务营收情况

京东物流业务营收情况本季度内,京东物流一体化供应链客户收入实现182.3亿元。其中,京东物流成为首批接入抖音电商“音需达”服务的物流企业,为抖音用户提供送货上门等高质量配送服务。享受到抖音电商的流量红利,强需求下京东物流的收入增长具备一定的持续性。

另外,京东航空的投运也有效促进了一体化供应链降本增效。8月31日,京东物流获得中国民航局颁发的CCAR-121部《航空承运人运行合格证》,标志着京东物流航空正式投入运营,截至目前南通往返北京的自有全货机航线已正式运营。

外部客户方面,2022Q3京东物流外部客户收入达到248.7亿元,同比增长67.8%。受益于收购德邦股份,本季度外部客户收入占比约7成。

盈利能力方面,2022Q3京东物流营业利润实现2.53亿元,相较于去年同期亏损7.27亿元。利润端持续大幅改善,主要源于降本增效措施和精细化运营、客户结构的优化及德邦股份并表带来的正向作用。

此外,2022Q3京东物流继续推进物流基础设施布局,仓储能力进一步提升。截至9月底,京东物流运营超过1500个仓库,同比增长约15%。包含云仓生态平台的管理面积在内,京东物流仓储网络总管理面积超过3000万平方米。

未来,德邦股份将发挥大件快递和快运领域的业务优势,为京东物流注入更为丰富的资源和渠道,逐步释放协同效应。

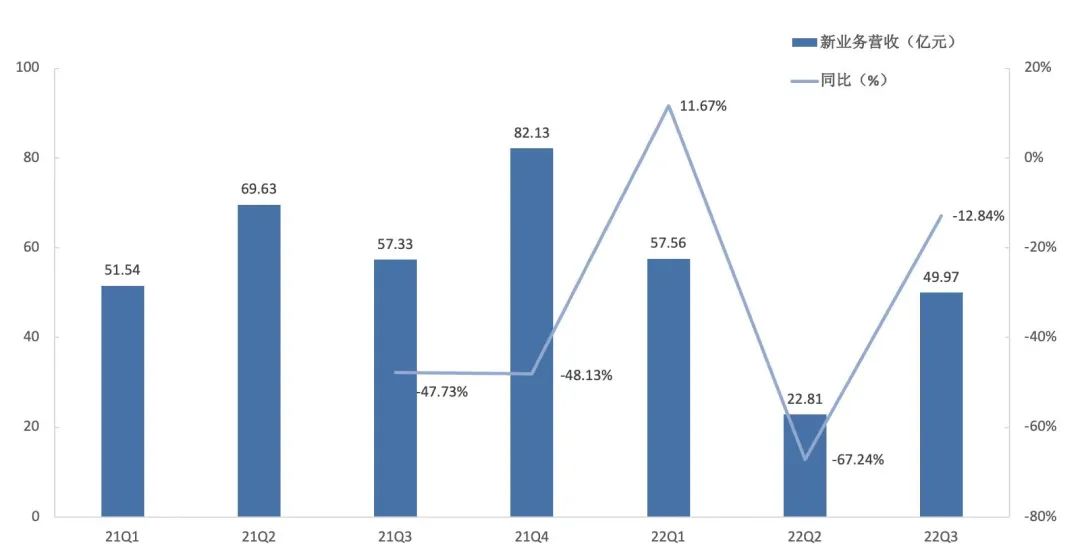

新业务:“拖油瓶”扭亏为盈

季度内京东的新业务分部在收入及利润端均实现了一定的改善。新业务分部主要包括京东产发、京喜、海外业务和技术创新等非核心业务。本季度,京东新业务录得收入49.97亿元,同比下降12.84%,同比降幅较上一季度的67.24%大幅缓和。

京东新业务营收情况

京东新业务营收情况 小结与展望

小结与展望

京东的行业地位不止是互联网巨头,其零售业务作为国民级电商,尤其是以必选消费品为主的业务结构,在疫后经济复苏的时代背景中,面对消费意愿不高、囤货需求持续的现状,从逻辑上看京东的业绩增长与宏观经济走向具有相当的一致性。

主要受疫情反复、全球性大通胀、美元回流、欧洲能源危机等内外部因素影响,我国今年3季度GDP同比增3.9%。所以,基于同期的经济水平,在财报披露前,资本市场普遍看空京东的Q3业绩。

然而,京东Q3利润改善大幅超出市场预期,尤其是当市场预期当期Non-GAAP经调整归属股东的净利润只有71亿元时,实际兑现的利润则高达100亿元,而且同比增速高达98%,是近3年以来的最高水平。

关于利润大幅改善的原因,互联网企业老生常谈的降本增效只是其一,逆周期背景下,营业收入依然保持了显著增长,亦是本季度利润实现超预期增长的关键。京东在今年Q3的单季收入同样高于市场预期,收入同比高达11%,大幅高于国内可比企业。

关于京东Q3业绩的意义,不仅是对企业自身增长的阶段性确认,再回看京东产品端的强必选消费属性,叠加目前的体量与渗透率,京东的Q3业绩也在新的维度上反映了我国经济具备相当的韧性。以至于彭博都撰文表示,京东三季度的业绩增长,抵消了资本市场对中国经济低迷的担忧。

从京东自身来看,本季度财报释放出一个重要信号,即京东在产品结构上不拘于必选消费与互联网,已逐步将业务向可选消费领域与线下拓展,典型如本季度内全国首家线下京东自营Apple授权店在北京开业。

苹果在电子消费品领域的号召力毋容置疑,京东与苹果公司的高级别深度合作,既进一步巩固了电子产品作为其基本盘的业务结构,也是在线上流量红利见顶的当下,来探寻新的破局之路。

对于服装、美妆都领域的布局预计会成为未来京东的一大看点。服装、美妆一直以来都是淘宝的优势领域,京东在布局可选消费时,也不免得会与淘宝展开直接竞争。从生态建设上,京东与阿里表现出一定的趋同,比如电商+物流的业务组合,二者关于必须消费、可选消费的标签也不在明显,品类上也在持续的相互渗透,未来二者的竞争一定更具看点。

总的来看,随着经济的持续复苏,京东核心业务的收入增长均有所修复,在收入增长保持韧性的同时,通过降本增效,大幅减少了费用支出,并解除了一些业绩包袱,由此驱动京东在利润点实现了超市场预期的增长。

展望未来,随着经济复苏的持续,经济增长预期改变刺激消费信心的回归,对京东未来业绩增长具有一定的持续性,可对其估值形成支撑。以PS来估值京东,目前的安全垫较厚,结合明年业绩增长预期正面,与可比企业相比,京东目前有被明显低估。

36氪旗下官方公众号

真诚推荐你关注

真诚推荐你关注

关注公众号:拾黑(shiheibook)了解更多

[广告]赞助链接:

四季很好,只要有你,文娱排行榜:https://www.yaopaiming.com/

让资讯触达的更精准有趣:https://www.0xu.cn/

关注网络尖刀微信公众号

关注网络尖刀微信公众号随时掌握互联网精彩

- 1 《求是》发表习近平总书记重要文章 7904197

- 2 勇敢夺枪老人与妻子相拥倒在现场 7808163

- 3 中美卫星惊险“擦肩”距离仅200米 7712684

- 4 明年经济工作政策取向确立这八个字 7618554

- 5 “中国最冷小镇”最低温降至-39℃ 7524196

- 6 男子陪女友逛街买刮刮乐中80万元 7429152

- 7 30万级的玛莎拉蒂两天被一抢而空 7330600

- 8 男子买炒饼打包5头蒜被老板劝退 7238106

- 9 上海商场悬空挂数十件大衣被指吓人 7140929

- 10 如何让你我的钱袋子鼓起来 7048179

36氪

36氪