从芯片设计到晶圆代工,由下单的甲方变接单的乙方,英特尔开始加速转型。

联发科的正式发声,预示着英特尔将从WiFi芯片和数字电视芯片开始,进入晶圆代工厂商的新角色。过去一年,投资200亿美元在亚利桑那州建厂,又花费巨资收购Tower,英特尔为这项新业务倾注了大量心血。而迫转型计划的背后,则是营收、利润的全面下滑,以及主营PC芯片、数据中心业务陷入负增长所带来的焦虑。二季度财报显示,英特尔总营收和净利润同比分别下降22%和109%,同时还创下多项尴尬纪录。其中,客户计算集团营收和运营利润分别为76.65亿和10.85亿美元,同比分别暴跌25%和73%。在边缘计算、自动驾驶等业务难堪大任的情况下,押宝晶圆代工似乎是唯一的选择。但面对台积电、三星这两个巨无霸对客户、人才、技术和供应链各个环节的全面垄断,半路出家的英特尔真的能突出重围吗?对此,我们不禁要打上一个大大的问号。

7月29日,联发科执行长蔡力行首次公开回应和英特尔之间的合作详情。根据蔡力行的说法,英特尔将负责联发科数字电视以及成熟制程WiFi芯片的代工业务,但先进制程芯片代工业务将继续和台积电保持紧密合作关系。在价值研究所看来,这一次合作,对于联发科和英特尔双方来说都有很重要的意义。站在联发科的立场,随着智能手机市场萎缩,它们必须做好两手准备,通过发展其他新兴业务缓解增长焦虑。考虑到台积电以先进制程为主的生产线,以及相对较高的价格,转投英特尔是一个更经济实惠的选择。以WiFi芯片为例。根据IDC的报告,2022年WiFi芯片出货量将达到53亿颗,终端WiFi模组的均价较2020年上涨近5倍,拥有巨大的增长潜力。公开信息显示,联发科在去年四季度曾将WiFi 6 芯片报价提高20%-30%,未来不排除进一步提价的可能。更重要的是,即便价格一涨再涨,WiFi芯片还是供不应求。自去年下半年以来变得愈发严重的缺货现象,迫使联发科、博通等厂商寻找新代工合作伙伴,加紧备货交付。根据经济日报的报道,今年一季度联发科的WiFi芯片交付周期已延长至52周以上。众所周知,台积电和三星虽然一直在扩充产能,但是其重点始终放在先进制程芯片生产线上。诸如WiFi芯片等成熟制程芯片需求量固然很大,但问题是利润率较先进制程芯片要低得多。在此背景下,急需订单打响头炮和英特尔和急需缩短交付周期的联发科自然就一拍即合了。当然,对英特尔来说,除了实打实的金钱回报之外,拿下联发科这个大客户还是其代工业务步入正轨的象征,也为转型和吸引新客户奠定了基础。为了让代工业务尽快走上正轨,英特尔可以说是下了血本。今年2月份,英特尔宣布以54亿美元的价格收购模拟半导体解决方案代工厂Tower,后者如今已并入英特尔的代工服务部门IFS。除此之外,去年9月份正式在美国亚利桑那州破土动工的晶圆代工厂也曝光了更多信息。根据官方介绍,英特尔此次建厂计划总计耗资约200亿美元,竣工后将在亚利桑那州的Ocotillo园区拥有总计6座晶圆代工厂。最新的两座工厂Fab 52和Fab 62预计2024年全面投入运营,主要负责20A(同等于2nm)级别先进制程芯片代工业务。晶圆代工厂的前期投入是巨大,台积电、三星等行业先驱的发家史就能说明这一点。正因如此,拿下联发科的订单,让代工业务尽快完成从输血到自主造血的转变,对这项业务的长远发展至关重要。正如前文所说,随着智能手机市场的衰落,WiFi芯片和电视芯片在联发科商业版图中的地位正在上升。如果这一次携手能够开个好头,英特尔完全可以期待日后更多合作机会。英特尔代工服务总裁Randhir Thakur就对双方的合作报以极高期望:“联发科作为世界领先的芯片设计公司之一,将帮助英特尔代工服务进入下一个快速增长阶段。”种种迹象表明,英特尔对代工业务的战略定位正不断升级。身为PC时代半导体霸主的英特尔,或许正在谋求成立以来最重要的一次转型——而且与其说是主动求变,更不如说是被动求存。为什么必须要转型?几乎和联发科合作消息同时公布的二季度财报,给我们提供了所有想要的答案。

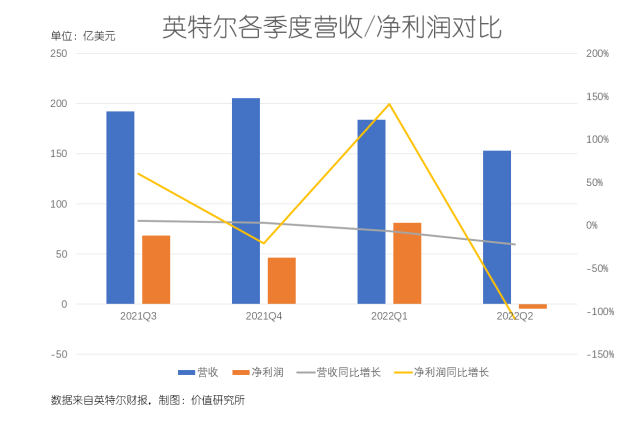

7月28日,就在蔡力行公开回应和英特尔的合作关系前一天,后者刚刚交出了一份进入21世纪之后最糟糕的财报:营收、净利润、毛利率暴跌,核心PC芯片业务表现惨淡。财报出炉后,英特尔股价29日盘中一度暴挫11%,目前徘徊在37美元以下。这一轮下滑之后,英特尔的市值也缩水至1511亿美元,被1574亿美元的AMD再度反超。一直以来,市值力压AMD都是英特尔的“红线”。如今看着昔日一度濒临破产的竞争对手骑到自己头上,英特尔的高层和股东心里一定不是滋味。而在翻看财报后,价值研究所就认为,资本市场的失望完全可以理解。数据显示,英特尔二季度总营收为153.21亿美元,同比下降22%;净亏损为4.54亿美元,较去年同期的50.61亿美元净利润同比暴跌109%;每股摊薄亏损也达到0.11美元,同比跌幅也超过100%。糟糕的数字背后,英特尔还刷新了一系列尴尬纪录:营收创下进入21世纪以来的最高同比跌幅;近30年来,英特尔第一次出现季度净亏损;从50.4%大幅下滑至36.5%的毛利率,也创下新世纪以来的最低纪录……

对于这份财报,英特尔CEO Pat Gelsinger没有作过多辩解,多位高管都在财报电话会上坦承公司的艰难处境。与此同时,英特尔也宣布将在下半年放缓招聘、减少资本支出,计划将年内资本支出减少40亿美元。

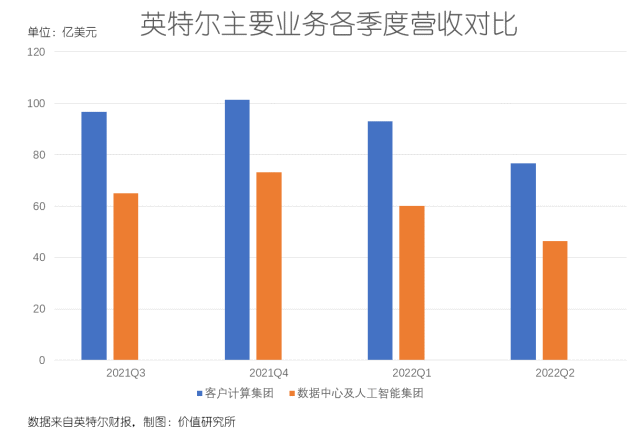

另一方面,从营收结构来看,英特尔主营PC芯片、数据中心和人工智能等业务营收、利润均出现同比下滑,其基本盘已经不再稳固。二季度财报显示,英特尔客户计算集团业务营收和运营利润分别为76.65亿和10.85亿美元,同比分别下滑25%和73%。从分项数据看,笔记本业务营收从去年同期的67.34亿美元暴跌至如今的47.51亿美元,退步最为明显。数据中心和人工智能集团的情况也不容乐观。数据显示,二季度该业务集团总营收为55.47亿美元,同比下降16%,跌幅略低于今年一季度的22%;但本季度运营利润仅录得2.14亿美元,相比去年同期的20.9亿美元暴跌了89%。

当然,从变化曲线来看,客户计算集团的退步更加令英特尔头疼。过去四个季度,该业务集团的营收仅在2021年四季度录得9%的同比增长,且运营利润率长期徘徊在较低水平。归根结底,PC行业大环境的恶化已经非常明显,英特尔的护城河早就千疮百孔。

根据Canalys发布的数据,今年一季度全球PC出货量同比下滑3%,笔记本的出货量跌幅更是达到6%,疫情缓和后延续了七个季度的增长势头戛然而止。而根据Gartners、IDC等多家机构的预测,PC市场规模本年底同比跌幅将达到5%-7%,这对英特尔的芯片业务是一个重要打击。在主营业务遭遇冲击的情况下,英特尔自然需要其他业务挺身而出,分担营收和利润端的压力。除了客户计算集团和数据中心与人工智能集团之外,英特尔目前的营收版图里还有网络和边缘计算集团、加速计算系统和图形业务集团以及自动驾驶业务Mobileye。但可惜的是,这些业务都有自身的问题。加速计算系统和图形业务是一项针对未来的投资,烧钱严重且目前仍处于亏损状态。财报数据显示,二季度该业务集团总营收为1.86亿美元,运营亏损却高达5.07亿美元,亏损额较去年同期的1.68亿美元进一步扩大。网络和边缘计算集团虽然营收录得11%的同比增长且已经实现盈利,但同样存在成本高企的问题。数据显示,今年二季度该业务运营利润较去年同期暴跌60.17%,且运营利润率低至10.33%,对于整个集团来说实在是杯水车薪。至于被寄予厚望的自动驾驶业务,英特尔CEO Pat Gelsinger也在财报电话会上宣布将暂缓其上市计划,可见其融资进程和市场估值并不令人满意。面对这种种现实情况,英特尔似乎真的只好押宝晶圆代工。只不过,在这个众神云集的斗兽场,姗姗来迟的英特尔真有本事抢到更多市场份额吗?

英特尔想抢走晶圆代工市场的蛋糕,首先还得看台积电和三星这两个霸主的脸色。公开数据显示,台积电2021年晶圆代工业务营收达到668.2亿美元,市占率为59.5%。尤其是在7nm和5nm先进制程的赛道上,基本上难逢敌手。三星虽然没有单独公布晶圆代工业务的营收,但整个半导体业务部门去年全年收入实现大幅增长,达到199.95亿美元,力压英特尔成为全球营收规模最高的半导体企业。根据Omdia的报告,三星在晶圆代工市场的占有率稳定在17%左右,距离台积电固然有一段距离,但对比排在身后的联电、格芯、中芯国际等竞争对手还是优势尽显。换句话说,台积电和三星两大巨头,长期垄断晶圆代工市场高达七成的市场份额,留给其他竞争对手的空间其实已经非常少了。晶圆代工行业有极高的技术壁垒,这是行业马太效应不断增强的重要原因。但在价值研究所看来,台积电和三星对晶圆代工市场的统治不仅建立在技术优势上,还要归功于对整条产业链的掌控能力,这种优势体现在生产设备、技术人员等各个环节。根据外媒报道,ASML目前生产的极紫外光科技有70%卖给了台积电,而且一直将台积电的订单列为优先处理项。考虑到ASML在光刻机领域的垄断,以及光刻机对晶圆代工产业的重要性,就不难理解台积电的行业地位有多重要了。对于英特尔来说,拿下联发科的大订单为代工业务开个好头固然值得庆贺,但未来的路并不好走。对于双方来说,借由这次机会探索在代工之外的技术合作,或许更具意义。在此之前,高通和三星、苹果和台积电也有过类似的尝试。在2005年开始为高通代工后,三星还为前者提供CMOS先进处理技术服务,甚至在多次自研CPU架构计划中,双方都有过良性互动。去年6月份,由于对ARM公版方案性能存在怀疑,外媒爆料高通欲重启CPU架构研发计划,不久前刚刚被收购的CPU架构设计公司Nuvia则将承担这一重任。除此之外,研发团队中三星也将扮演重要角色。虽然这项计划目前没有更多消息,但高通和三星无疑向我们展现了芯片设计公司和晶圆代工厂商之间更多的合作可能——更不用说,英特尔本身就是跨界加入晶圆代工行业的芯片设计老玩家。知名科技媒体雷科技曾分析过半导体行业各种代工模式的优劣。在业内,半导体芯片共有Fabless、Integrated Device Manufacture(简称IDM)和Foundry三种模式。Fabless指典型的芯片设计商,如高通、AMD,完全不涉及代工生产、测试、封装等环节;Foundry则是纯粹的晶圆代工厂商,代表企业就是台积电。介于两者中间的IDM模式,即覆盖设计、制造和测试等产业链各个环节的综合企业,三星是个中代表,英特尔则在朝着这个方向努力。英特尔的目标是既自己生产芯片,也提供代工业务,同时也会继续把部分制程芯片交由别的厂商代工,等于把三种模式“混合升级”。这种混护模式下,英特尔和各大厂商之间的合作关系将变得更加密切,也能提供更多技术合作的机会。在技术领域,英特尔和联发科固然存在竞争,但也有很多环节存在合作空间。在此之前,联发科和AMD在WiFi 6E模组上就有成功的合作经验。而英特尔的NB平台,对联发科的WiFi芯片业务来说也有重要意义。目前,英特尔NB平台供应链除了使用自家芯片之外,最重要的外部供货商是瑞昱。如果联发科能取代后者,自然是一笔稳赚不赔的买卖。总而言之,两大半导体巨头的携手,存在很大想象空间,还有更多商机等待它们挖掘。

在去年1月份被任命为英特尔新任CEO的时候,Pat Gelsinger一度被外界视为这家半导体巨头的“救世主”,也获得了比他的几个前任高得多的关注度。作为英特尔第一任CTO,加上在EMC、VMware的任职经历,Pat Gelsinger的技术实力在业内有口皆碑。在受够了前任CEO Bob Swan重财务轻技术的作风之后,投资者和英特尔内部人员都希望Pat Gelsinger能带领他们回到以技术为主导的“正途”。然而,一年多时间过去了,这位头顶光环的“救世主”并没有如外界所愿带领英特尔走出困境。如今,董事局和股东对Pat Gelsinger的耐心和支持力度也在减弱——今年5月份公开的一份监管文件显示,英特尔股东通过投票拒绝认可Pat Gelsinger去年高达1.78亿美元的天价年薪。根据华尔街日报的报道,上一年度AMD和高通CEO的年薪分别为2710万美元和2590万美元,还不及Pat Gelsinger的零头。拿着远超竞争对手CEO的年薪,交出的财报的一份比一份糟糕,难怪股东对此感到极为不满。在二季度营收跌至谷底之后,英特尔以及Pat Gelsinger个人的职业生涯都到了最危险的关头,双方是相互救赎还是一起沉沦,现在没人敢下定论。当然,通过发力代工寻找新增长点,一定程度上展现了英特尔求变的决心。现在关键就是看,它们能否拿出令人信服的技术,真正撬动台积电和三星的江山。

▼精彩回顾?▼

关注公众号:拾黑(shiheibook)了解更多

[广告]赞助链接:

四季很好,只要有你,文娱排行榜:https://www.yaopaiming.com/

让资讯触达的更精准有趣:https://www.0xu.cn/

腾讯科技

腾讯科技

关注网络尖刀微信公众号

关注网络尖刀微信公众号