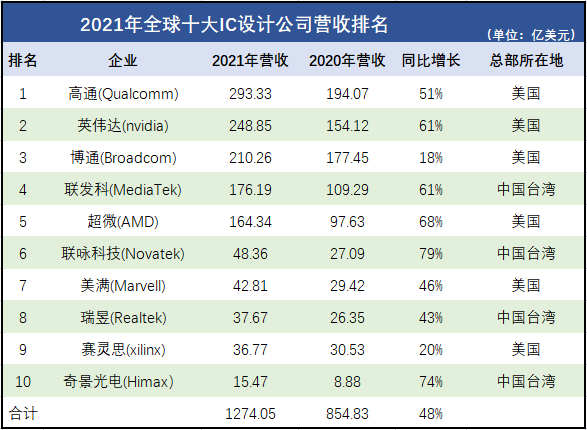

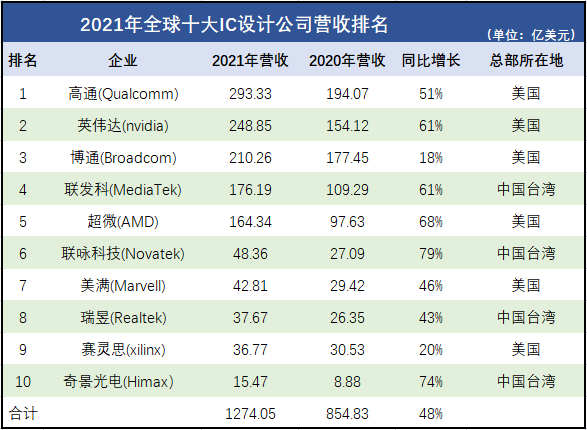

据外媒援引知情人士透露,博通正就收购美国云计算企业VMware Inc.(威睿)进行深入谈判,这很有可能成为今年以来的最大规模收购交易之一。知情人士说,这两家科技公司正在讨论一项现金加股票的交易,如果谈判不破裂的话,这项交易可能很快就会达成。据悉,这两家科技公司计划本周四宣布一项现金加股票的交易,价值约为每股140美元。部分知情人士提醒说,价格还未最终敲定,可能还会有变动。值得注意的是,在该并购消息传出前,VMware的市值在403亿美元左右。在消息传出后美股开盘VMware股价暴涨飙升到超500亿美元。博通市值则是在2200亿美元左右,居然较前一日小幅下滑。如果按照华尔街最新报道,博通的报价达到了600亿美元(约合人民币4000亿元),对比VMware市值403亿美元情况下,溢价接近50%,相信股东们应该很难接受。众所周知,博通是全球最大的无厂半导体公司之一,产品为有线和无线通讯半导体。博通有2000多项美国专利和800多项外国专利。曾经是全球最大的WLAN芯片厂商。在此前统计的2021年全球十大IC设计厂商排名中,博通以210.26亿美元的营收排名第三,同比增长18%。博通作为全球智能手机端射频芯片的领导者,为苹果iPhone系列及其他智能手机提供射频芯片。受益于网络芯片、宽频通讯芯片及储存与桥接芯片业务增长,博通呈现出一系列稳定表现。此外, 博通设计的芯片还覆盖无线通信、车联网、网络基建和高性能计算等热门领域。 (整理自公开资料,OFweek维科网制图)此次被收购的一方VMware总部位于美国加州帕洛阿尔托,是全球云基础架构和移动商务解决方案厂商,提供基于VMware的解决方案,企业通过数据中心改造和公有云整合业务,借助企业安全转型维系客户信任,实现任意云端和设备上运行、管理、连接及保护任意应用。值得注意的,VMware曾是现任英特尔CEO帕特·基辛格的老东家,在基辛格离职后,自2003年加入VMware的Raghu Raghuram则成为了VMware新任CEO。Raghuram曾在构建并指导了VMware云计算业务和SaaS转型,在VMware的并购战略中发挥了关键作用。资料显示,当今博通的前身,还曾经只是惠普旗下的一个半导体产品部门。该部门于1999年从惠普剥离出来成为了安捷伦科技公司旗下的半导体部门。直到2005年,私募基金KKR和银湖资本以26亿美元的价格收购了安捷伦科技的芯片部门,成立了安华高。2015年,安华高宣布将以370亿美元的架构并购博通,创造了当时并购史的新纪录,也成为了著名的“以小吃大”事件之一。并购完成后,“新博通”即现在的博通诞生。近些年来,博通出手阔绰,接连发起多次收购大案,通过买买买的策略,不断扩大公司业务边界与版图。据不完全统计,光是在2000年,博通便在通信领域接连出手拿下数家企业,包括:以4.8亿欧元并购蓝牙和WiFi芯片制造商Innovent Systems;以6.1亿欧元并购电信和互联网提供商Altima Communications;以15亿欧元并购混合信号集成电路供应商Newport Communications;以7.3亿欧元并购电子工程解决方案提供商Element 14 Ltd;以28亿欧元并购面向Internet基础设施提供商市场的微处理器解决方案商SiByte。在2004-2019年,博通又陆续出手并购了WIDCOMM、Dune Networks、Beceem Communications、BroadLight、CA Technologies等等。当然,要说博通最出名的收购操作,还得论千亿美元收购高通一事。此前,博通计划以现金加股票的方式,按照每股70美元的价格斥资1003亿美元收购高通。两者都曾是竞争对手,这起半导体行业第一交易自然也吸引了无数人的目光。对于博通而言,收购高通不仅是千亿美元的天价交易,也是一次同等体量下的吞并。按照IC Insights的排名,以2016年的营收计算,博通有限是全球第五大半导体公司,仅次于英特尔、三星、台积电和高通。而博通的营收153.3亿美元,和高通的154.3亿美元几乎相差无几。如果“双通”真的合并,这家新公司的营收规模将达到300多亿美元,成为仅次于英特尔和三星的全球第三大半导体公司。另一方面,博通要是真的吞并了高通,那么新公司将在诸多领域都成为行业主导者。尤其关键的是,苹果和三星消费电子产品的重要芯片业务将几乎被新的双通公司垄断,其中包括了基带、wifi、功放、触控、无线充电、FBAR滤波器芯片等等。这种状况是苹果、三星、英特尔等巨头所不愿意看到的。果不其然,最终该笔交易也被美国总统特朗普以国家安全为由而禁止。特朗普在一份声明中提到:“有可靠的证据让我相信,根据新加坡法律组建的有限公司博通……通过对美国特拉华州的高通公司进行实际控制可能会损害美国的国家安全。”VMware是虚拟化和云计算领域的龙头之一,从最早的服务器虚拟化、私有云到数据中心虚拟化和混合云。然而近些年来VMware过得也不太如意。2016年戴尔举债收购VMware母公司EMC后,公司总负债甚至超过了700亿美元,随后又通过一项90亿美元的交易借VMware重返资本市场。在这种情况下,被戴尔收购的VMware似乎并没有为公司带来多少好处。此外,戴尔没有对VMware实施强行整合,因此与VMware之间的关系也不像传统的子母公司关系。在这种情况下,选择卖掉VMware,或许能帮助戴尔还掉一大笔债务,甚至还能为自己找个新东家,助力其业务突围。博通收购VMware不像之前收购硬件厂商一样,在业务/技术领域都有所重合,以便更好地切入新领域,VMware更多的还是将重心放在了软件业务上,那么博通会是这个最合适的买家吗?实际上,博通对于软件解决方案也一直青睐有加。早在2018年,博通与CA Technologies宣布达成最终协议,博通同意通过18.9亿美元现金收购CA,以建立世界领先的基础架构技术公司。作为大型主机和企业软件的全球领导者。CA利用其在大型主机和企业解决方案业务中的学习和开发经验,为客户提供跨企业、多平台的支持,其解决方案可帮助各种规模的组织开发、管理和保护复杂的IT环境,从而提高生产力并增强竞争力。2019年,博通又传出了107亿美元收购赛门铁克安全业务。此外,博通还收购了赛门铁克的品牌,后者的企业安全业务将以博通赛门铁克企业部门,由赛门铁克安全业务总经理Art Gilliland担任博通高级副总及赛门铁克企业总经理。赛门铁克把品牌都卖掉之后,公司剩下的部分将改名为诺顿。不过博通的并购之路并非一帆风顺,2021年博通试图收购数据分析软件巨头SAS,拟议收购对SAS的估值达到150亿至200亿美元,但随后该交易宣布谈判破裂。从博通的并购之路看来,除了硬件半导体业务以外,软件业务营收也有显著的上涨。在与高通的竞争中,半导体业务作为核心领域目前已经接近天花板,对于博通而言,将业务从芯片领域扩展到利润更加丰厚的软件领域,对公司接下来的发展或更加有利。

(整理自公开资料,OFweek维科网制图)此次被收购的一方VMware总部位于美国加州帕洛阿尔托,是全球云基础架构和移动商务解决方案厂商,提供基于VMware的解决方案,企业通过数据中心改造和公有云整合业务,借助企业安全转型维系客户信任,实现任意云端和设备上运行、管理、连接及保护任意应用。值得注意的,VMware曾是现任英特尔CEO帕特·基辛格的老东家,在基辛格离职后,自2003年加入VMware的Raghu Raghuram则成为了VMware新任CEO。Raghuram曾在构建并指导了VMware云计算业务和SaaS转型,在VMware的并购战略中发挥了关键作用。资料显示,当今博通的前身,还曾经只是惠普旗下的一个半导体产品部门。该部门于1999年从惠普剥离出来成为了安捷伦科技公司旗下的半导体部门。直到2005年,私募基金KKR和银湖资本以26亿美元的价格收购了安捷伦科技的芯片部门,成立了安华高。2015年,安华高宣布将以370亿美元的架构并购博通,创造了当时并购史的新纪录,也成为了著名的“以小吃大”事件之一。并购完成后,“新博通”即现在的博通诞生。近些年来,博通出手阔绰,接连发起多次收购大案,通过买买买的策略,不断扩大公司业务边界与版图。据不完全统计,光是在2000年,博通便在通信领域接连出手拿下数家企业,包括:以4.8亿欧元并购蓝牙和WiFi芯片制造商Innovent Systems;以6.1亿欧元并购电信和互联网提供商Altima Communications;以15亿欧元并购混合信号集成电路供应商Newport Communications;以7.3亿欧元并购电子工程解决方案提供商Element 14 Ltd;以28亿欧元并购面向Internet基础设施提供商市场的微处理器解决方案商SiByte。在2004-2019年,博通又陆续出手并购了WIDCOMM、Dune Networks、Beceem Communications、BroadLight、CA Technologies等等。当然,要说博通最出名的收购操作,还得论千亿美元收购高通一事。此前,博通计划以现金加股票的方式,按照每股70美元的价格斥资1003亿美元收购高通。两者都曾是竞争对手,这起半导体行业第一交易自然也吸引了无数人的目光。对于博通而言,收购高通不仅是千亿美元的天价交易,也是一次同等体量下的吞并。按照IC Insights的排名,以2016年的营收计算,博通有限是全球第五大半导体公司,仅次于英特尔、三星、台积电和高通。而博通的营收153.3亿美元,和高通的154.3亿美元几乎相差无几。如果“双通”真的合并,这家新公司的营收规模将达到300多亿美元,成为仅次于英特尔和三星的全球第三大半导体公司。另一方面,博通要是真的吞并了高通,那么新公司将在诸多领域都成为行业主导者。尤其关键的是,苹果和三星消费电子产品的重要芯片业务将几乎被新的双通公司垄断,其中包括了基带、wifi、功放、触控、无线充电、FBAR滤波器芯片等等。这种状况是苹果、三星、英特尔等巨头所不愿意看到的。果不其然,最终该笔交易也被美国总统特朗普以国家安全为由而禁止。特朗普在一份声明中提到:“有可靠的证据让我相信,根据新加坡法律组建的有限公司博通……通过对美国特拉华州的高通公司进行实际控制可能会损害美国的国家安全。”VMware是虚拟化和云计算领域的龙头之一,从最早的服务器虚拟化、私有云到数据中心虚拟化和混合云。然而近些年来VMware过得也不太如意。2016年戴尔举债收购VMware母公司EMC后,公司总负债甚至超过了700亿美元,随后又通过一项90亿美元的交易借VMware重返资本市场。在这种情况下,被戴尔收购的VMware似乎并没有为公司带来多少好处。此外,戴尔没有对VMware实施强行整合,因此与VMware之间的关系也不像传统的子母公司关系。在这种情况下,选择卖掉VMware,或许能帮助戴尔还掉一大笔债务,甚至还能为自己找个新东家,助力其业务突围。博通收购VMware不像之前收购硬件厂商一样,在业务/技术领域都有所重合,以便更好地切入新领域,VMware更多的还是将重心放在了软件业务上,那么博通会是这个最合适的买家吗?实际上,博通对于软件解决方案也一直青睐有加。早在2018年,博通与CA Technologies宣布达成最终协议,博通同意通过18.9亿美元现金收购CA,以建立世界领先的基础架构技术公司。作为大型主机和企业软件的全球领导者。CA利用其在大型主机和企业解决方案业务中的学习和开发经验,为客户提供跨企业、多平台的支持,其解决方案可帮助各种规模的组织开发、管理和保护复杂的IT环境,从而提高生产力并增强竞争力。2019年,博通又传出了107亿美元收购赛门铁克安全业务。此外,博通还收购了赛门铁克的品牌,后者的企业安全业务将以博通赛门铁克企业部门,由赛门铁克安全业务总经理Art Gilliland担任博通高级副总及赛门铁克企业总经理。赛门铁克把品牌都卖掉之后,公司剩下的部分将改名为诺顿。不过博通的并购之路并非一帆风顺,2021年博通试图收购数据分析软件巨头SAS,拟议收购对SAS的估值达到150亿至200亿美元,但随后该交易宣布谈判破裂。从博通的并购之路看来,除了硬件半导体业务以外,软件业务营收也有显著的上涨。在与高通的竞争中,半导体业务作为核心领域目前已经接近天花板,对于博通而言,将业务从芯片领域扩展到利润更加丰厚的软件领域,对公司接下来的发展或更加有利。

关注公众号:拾黑(shiheibook)了解更多

[广告]赞助链接:

四季很好,只要有你,文娱排行榜:https://www.yaopaiming.com/

让资讯触达的更精准有趣:https://www.0xu.cn/

(整理自公开资料,OFweek维科网制图)

(整理自公开资料,OFweek维科网制图)

关注网络尖刀微信公众号

关注网络尖刀微信公众号

OFweek

OFweek