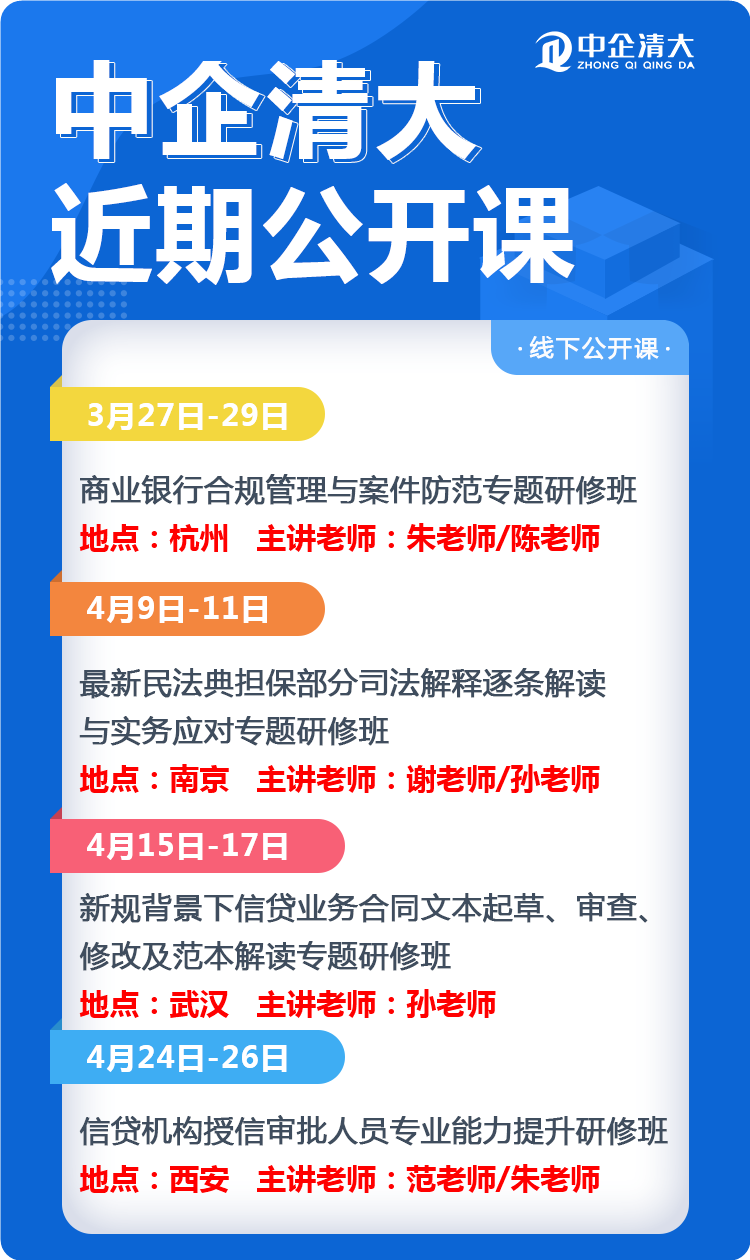

4月(南京):《民法典》担保制度司法解释逐条解读与实务应对专题研修班!

4月(武汉):新规背景下信贷业务合同文本起草、审查、修改及范本解读专题研修班!

上述工作人员向记者反复强调,无法按期提前归还贷款的客户或将面临银行诉讼、抵押房产被查封等风险,影响征信。同时,违规客户的信用记录或将出现“污点”,还将被列入黑名单,可能影响客户后续在银行继续申请贷款。严查经营贷、消费贷进入楼市,已经成为监管的常规动作。今年以来,针对违规挪用经营贷炒房的“围剿”在多个城市展开。近期,北京银保监局严肃查处个人经营性贷款违规流入房地产市场问题。据《证券日报》记者了解,目前,北京地区的部分商业银行已经遵照《个人贷款提前到期告知函》对信贷资金用途存在违规的客户进行提前还款操作。部分购房客户已经接到银行通知。部分银行个贷经理对《证券日报》记者表示,对于经营贷、消费贷违规流入房地产的检查工作正在有序推进,银行自查以及监管抽查发现的问题,监管部门已要求限期整改。“如果购房者无法证明贷款的合理性或者无法提前还款将面临被诉讼、执行的风险。”北京银保监局于3月24日发布消息称,针对北京地区房价持续上涨和个人经营性贷款资金违规流入房市舆情,北京银保监局会同相关部门及时采取部署了全面自查、开展专项核查、出台专门制度等强监管措施。按照监管要求,辖内银行对2020年下半年以来发放的个人经营性贷款等业务合规性开展自查,自查发现涉嫌违规流入北京房地产市场的个人经营性贷款金额约3.4亿元,约占经营贷自查业务总量的0.35%,其中部分涉及银行办理业务不审慎,部分涉及借款人刻意规避审查。在银行自查基础上,北京银保监局会同相关部门选取重点机构进一步开展了专项核查,已发现涉嫌违规流入房地产市场信贷资金约3000万元。目前,北京银保监局已经启动对4家银行的行政处罚立案程序和调查取证工作。值得注意的是,此次核查针对的主要是全款购房中,购房人和直系亲属近期申请使用经营贷的行为。对于正常资金全款购房、没有申请使用过经营贷的,并不在核查范围内。有部分北京地区银行业人士透露,目前正在排查申请经营贷和个人按揭贷款的借贷者,如果确认是违规贷款,是要客户提前归还的,并且会发放《个人贷款提前收回告知函》。多家银行的个贷经理对记者表示,由于监管部门加强对经营性贷款流入房地产市场核查力度,部分违规挪用贷款资金行为被查出,近期有多名购房客户被要求补交相关证明材料以及提前还款。同时,银行已经通过电话方式告知客户。《证券日报》记者从某股份制银行个贷部门的工作人员口中得知,近期,该行有一名客户之前申请的经营贷出现问题,被监管要求提供相关证明。据记者了解,该行工作人员向客户“支招”,表示除了提供营业执照,再提供一张企业经营场所拍照,“自己找一个场地后,里面有几台电脑,找几个人坐在那里‘办公’,显示一个正常经营的状态即可。”客户经理对这一操作的违规性心知肚明,却表示,“这个方法也只能试试,主要还是看监管能否通过,这样我们也好交差。”上述工作人员向记者反复强调,无法按期提前归还贷款的客户或将面临银行诉讼、抵押房产被查封等风险,影响征信。同时,违规客户的信用记录或将出现“污点”,还将被列入黑名单,可能影响客户后续在银行继续申请贷款。尽管监管严控,不过“上有政策,下有对策”,仍有贷款公司通过多种方式违规协助客户提供经营贷购房。《证券日报》记者调查发现,贷款公司涉嫌违规的操作方式包括通过过桥垫资套取经营贷置换个人住房按揭贷款、经过转手多次后挪用个人经营性贷款用于购房首付款等。某贷款公司的工作人员表示:“可以先通过我们公司进行贷款买房,等房本下来之后满3个月,再向银行申请经营贷,可以规避银行检查,因为目前银行主要查贷款前后三个月内是否有购房记录。”该工作人员还对记者表述了如何规避监管的种种办法,譬如买房人通过放款后,如何切断资金流向痕迹、资金多次转手等手段规避贷款去向,让银行难以监控到资金流向。“监管对于房贷一直很严,关键是看如何操作来规避监管。”而对于记者询问“最近监管核查力度加大,目前挪用经营性贷款用于购房是否有风险”等问题,上述工作人员表示:“没有任何问题,我们对政策了如指掌,此类业务我们已经做了很多笔。”也有业内人士指出,对于核查经营贷资金的流向难度较大。一般情况下,银行只能核查本行资金,对于跨行资金划转或者多次转账或者客户取现,贷款行是无法核查到底的。因此,这也就让部分人钻了空子。“尽管贷款市场的金融掮客们看似向购房者提供了一个完美的融资方案,但这背后存在的无形风险只能由购房者‘买单’。”一位银行业内人士表示,客户通过提交虚假材料的方式骗取经营贷款,一经查实,将存在被依法追究骗取贷款罪等刑事责任的法律风险。小花科技研究院高级研究员苏筱芮在接受《证券日报》记者采访时表示,违规贷款行为屡禁不止的原因有两个方面:一是金融机构自身风控能力有待提高,需要与时俱进补齐短板;二是贷款中介公司等并非持牌机构,且其手法隐蔽,前期难以识别,对其监管难度较大。苏筱芮认为,持牌金融机构应当加大借款人资质及还款能力的审核,强化贷后资金流向的监测,明确告知借款资金的使用方式与禁止项,以及发现不当使用后的惩罚机制。

关注公众号:拾黑(shiheibook)了解更多

[广告]赞助链接:

四季很好,只要有你,文娱排行榜:https://www.yaopaiming.com/

让资讯触达的更精准有趣:https://www.0xu.cn/

关注网络尖刀微信公众号

关注网络尖刀微信公众号

信贷风险管理

信贷风险管理