此篇文章共12901字,预计阅读时间33分钟,建议收藏慢慢阅读!去年和今年,国内大行领了投放普惠贷款的任务,领导甚至还专门给配发了弹药——廉价的专项再贷款。然后大行们领了弹药就冲上火线了,这当然是好事。可是,很多小银行反映,原本他们常年耕耘的小微信贷市场,利率出现显著下降,他们感受到了经营压力。这些小银行是些长期受政府和民众赞誉的小微领域功臣,结果反而因为好事而受损,那么这事肯定有问题。关于这个问题,今天给大家介绍一篇由武汉大学黄宪教授及其两位高足叶晨、杜雪于2016年发表于《金融监管研究》期刊(银保监会主管)的论文《竞争、微金融技术与银行信贷业务边界的移动》(以下简称《论文》)。这论文讲了这么一个事情。在开始读论文前,我们先交代一些背景知识,即关系型借贷。

背景:交易型与关系型借贷

学术领域研究小微信贷(过去叫中小企业信贷,但目前中型企业信贷情况不错了,于是重点转向小微企业,含个体户、农户等),重点领域的是关系型借贷。我硕士论文写的也是这个事。小微企业和大企业的一个重要差异,是信息不对称程度高。但信息不对称,不是没信息,而是人家的信息没办法有效传递给你。传递信息用什么办法最有效?当然是书面。但很多小微业务,做生意手段传统,经营管理凭经验,没啥系统的文本,因此没什么书面信息,但你不能说它没信息,而是它的信息无法书面化。这些信息包括老板人品、才干、口碑、市场前景等,都是对放贷很有用的信息,可惜很难书面化,我们将这些信息称为“软信息”。如果一家大银行的当地支行的一位信贷员能掌握这些软信息,如何传达给远在省城的分行信贷审批官?难道在贷款申请报告中写道“王家新村早餐铺老板老王,人品好,包子豆浆油条也做得好,深受居民欢迎,现申请贷款10万块钱用于扩大店面”?省分行的信贷审批官看到这种报告会什么感受?他肯定心想:我又不认识你说的这位老王……但是,当地一家小型法人银行,有位信贷员就是住这街坊的,天天在老王早餐铺吃早餐,双方熟得很,他非常确定贷给老王10万块钱是没啥风险的。于是哪天老王真需要资金时,他就给放贷了。最神奇的地方是,10万块的贷款,可能这位信贷员自己就有权限,不用上报总行。当然,如果需要更多资金,超过他的权限得上报总行,也没事,因为总行就在3公里外,实在不行让总行审批官明早也来吃顿早饭。注意一个细节:大行不能给老王放贷,不是因为大行的信贷员不了解老王(说不定他也住这个街坊,也在老王早餐铺吃早饭,同样了解老王),而是因为大行管理层级太多,总分行层层授权,管不了那么深的毛细血管,实在没有办法在全国范围内一一盯紧这么多信贷员和小微借款人。那大行平时做什么贷款呢?它们会做那种财务数据和各项材料完备、声誉良好的大中型企业,也就是书面信息(硬信息)充分的借款人,觉得这样更加可信、可靠。于是,信贷业务便形成了交易型与关系型两种类型。前者就是指大行为主的以硬信息(书面信息)为主要依据的贷款,后者便是以小银行为主的以软信息为主要依据的贷款。当然,两者之间不是完全泾渭分明的,小行做小微肯定也会看些硬信息,大行做大企业当然也会掌握一些软信息。一般而言,关系型贷款基于长期、牢固的银企关系,两者之者信息不对称程度低,但竞争也不激烈,因为其他银行很难介入,因此利率也相对高些。交易型贷款则刚好相反。举一个大企业的软信息例子。一家城投,财务数据怎么看都是马上要倒闭的样子,但就是有大银行给它放贷……没错,这就是“城投信仰”,官方称法是“政府信用幻觉”,这也是一种“软信息”。

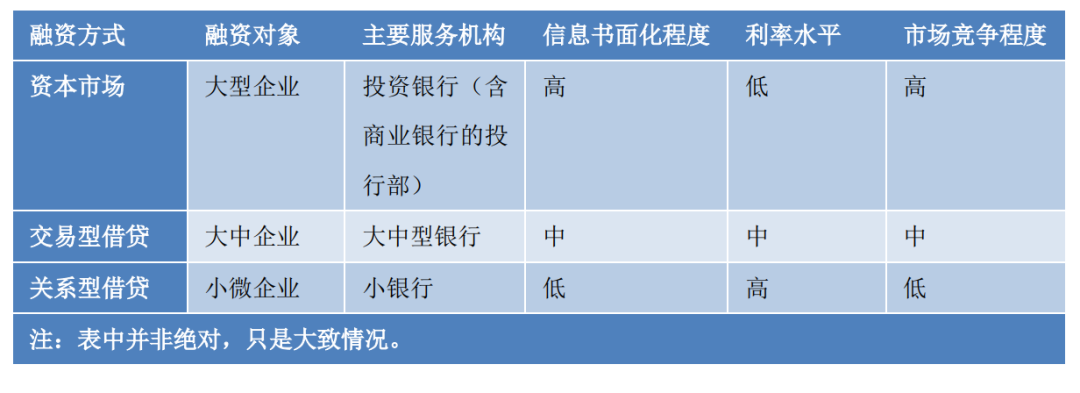

国际上,有几位研究关系型借贷的大家,比如美国的Arnoud W.A. Boot和 Anjan V. Thakor等,有一些经典文献。《论文》正是借鉴了Boot和Thakor于2000年关于关系型借贷的经典论文《关系型银行能在竞争中存活吗?》(Can Relationship Banking Survive Competition?),发表于著名的《金融学期刊》(Journal of Finance)。作者在文中提出了企业融资时在资本市场、交易型借贷、关系型借贷间的选择,即一个竞争模型,称为B-T模型。我硕士论文也参考了这篇,但年代久远,也想不起来他们写了啥了,我们直接看《论文》的内容吧。《论文》结合我国现在的情况,对B-T模型进行了一定的修正,得到一个更适合我国现状的竞争状态。企业可从资本市场发债、向银行申请交易型借款、关系型借款三种方式进行债权融资,三种方式主要分别由资本市场、大中型银行、小银行来提供。各种方式各自有以下特征:然后,该模型想表达的意思,通俗地讲:当一个国家资本市场越来越发达,会导致更多大中型企业不再申请贷款,而是去公开发行股票或债券融资,即“脱媒”,甚至中小企业也能登陆资本市场。于是,大中型银行首先交易型借贷的竞争会加剧,然后进一步地,它们也会开始下沉,进入到硬信息不充分的小微企业贷款领域。而小银行在大中型银行的竞争压力下,只能选择进一步下沉,沉到更小的“微贷”领域去。也就是说,竞争压力层层向下传递,整个过程中大家都很痛苦,但最终的结局是好的:更多的人群得到了信贷服务。当然,这个过程并不会那么容易。首先,大行要下沉,有两个选择:一是按传统做法,就是它们也得建立处理软信息的技术和机制,这一步就难倒国内外大部分大行了,海外富国银行做得比较好;二是利用新的科技手段(这是早年关系型借贷论文中没想到的),比如互联网、大数据等技术,可以得到很多原来得不到的硬信息(比如,原本线下交易,现在线上交易了,于是就留下硬信息了),从而能够给小微企业放贷,这也是现在很多大型银行在做的事。那小行进一步下沉,也不轻松,需要让它们的软信息处理技术不断进化,并且也和现代科技结合,这样就能覆盖到更多基层人群。根据这一模型,即使大行没有领到放小微的任务,那么随着资本市场发展和脱媒持续,它们也会主动进入小微领域,然后逼迫小行再进一步下沉,沉到主流100万元以下的微贷领域,这几乎是板上钉钉的事。换言之,你不用管现在大行做小微是不是真心的,反正将来经生活教育之后,它们早晚会真心做的。但很可惜,我们无法得到充分的各层企业的数据,因此退而求其次,用上市公司的数据作为分析样本,会有一定偏差,但还是能反映情况的。我硕士毕业论文也是这样处理的。建模的难点是用什么变量衡量软信息、银企关系。《论文》借鉴了Bertrand和Statnik(2015)的“软便拆分”的方法,用一种类似“分步回归”的方法:先将被解释变量对硬信息(包括企业规模、效益、所有制、成立年限等,以及贷款信息等)回归,得到残差,那么软信息就包含在残差中(如果残差越大,说明这贷款依赖软信息的程度越高)。再将这残差作为被解释变量,再对其他变量(包括竞争程度等)回归。可惜我硕士时计量经济学得学得太渣,我也没想到用这种方法。

这篇《论文》中间的数理推导和统计实证部分就不详述了,不是特别难,但怕我万一没读明白被大家笑话。大概有这么几个结论:(1)如果资本市场对银行产生竞争压力,大型银行会降低交易型贷款的利率,并且会开始使用软信息,增加对小企业的关系型借贷量。如无资本市场竞争,则一般不会主动做小企业。(2)然后,如果大行对小银行形成竞争压力,那么小银行也会继续下沉,降低信贷的“准入门槛”,寻求更多小企业客户。当然,这需要更强的软信息的处理能力,能力培养也需要个过程,不是说今天想下沉就能下沉的。(3)当时(《论文》发表时的2016年),资本市场竞争对银行业的压力不大,大银行并无太大动力介入小企业,“小银行优势假说”依然成立。所以有了我们认识的那些“小而美”的银行。(4)政府不应强制要求不善处理软信息的大银行做小微业务。但是,政府可以加强征信体系建设,让更多软信息逐步“硬化”,而大行善于处理硬信息,便可用现代科技手段介入小微。而此时,小银行可继续下沉。如今与《论文》起草发表的时候(2016年)相比,有几个重要变化:一是资本市场获得更大的发展,科创板推出,注册制实施,脱媒压力加大。银行普遍反映大中型企业的贷款业务(对公业务)越来越难做,越来越多的银行开始“零售转型”,工商银行甚至明确提出“不做小微就没有未来”。二是金融信息基础设施建设加强,信息技术在很多领域得到更多应用,更多软信息变成硬信息,大数据信贷逐渐得到推广,逐渐成为各类银行从事小微业务的主流模式。早期很时髦的大数据贷款业务,可能很快变成常规业务。因此,大行客户下沉的趋势在加快(政府下达普惠任务,只是加速了这个进程)。此时的小行,也将面临很大的压力,也需要进一步下沉,沉到大行碰不到的地方去。好在我国幅员辽阔、人口众多,小微甚至“小小微”领域业务空间还是很大,如果把小微做好,还是很有前途的。怕的就是,到现在还幻想着大行不是真心做小微,于是没下定决心,卷起裤脚下地去……关注公众号:拾黑(shiheibook)了解更多

[广告]赞助链接:

四季很好,只要有你,文娱排行榜:https://www.yaopaiming.com/

让资讯触达的更精准有趣:https://www.0xu.cn/

关注网络尖刀微信公众号

关注网络尖刀微信公众号

信贷风险管理

信贷风险管理